以下の記事で私、むーの投資戦略とポートフォリオをお伝えしました。基本的には市況に関係なく愚直に米国株・ETFを積み増し、配当を重視するという考え方です。

この記事では、その投資資産ポートフォリオについて更に掘り下げてみようと思います。

人それぞれ収入や資産状況がまちまちだと思いますし、ポートフォリオに正解はありませんが、皆様のご参考となれば幸いです。

むーの具体的な保有資産とその選択理由

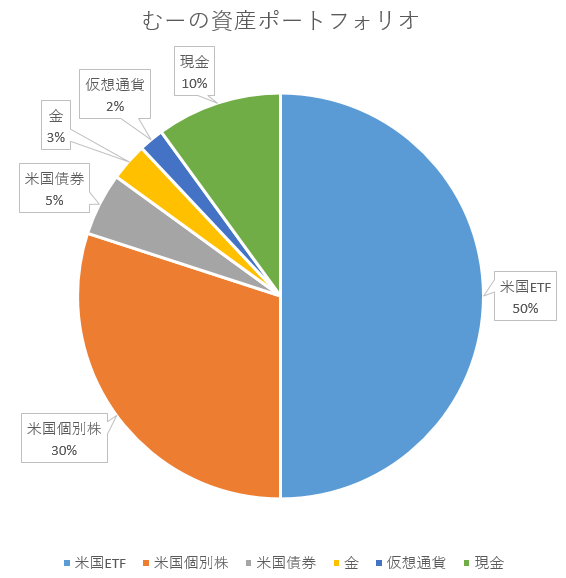

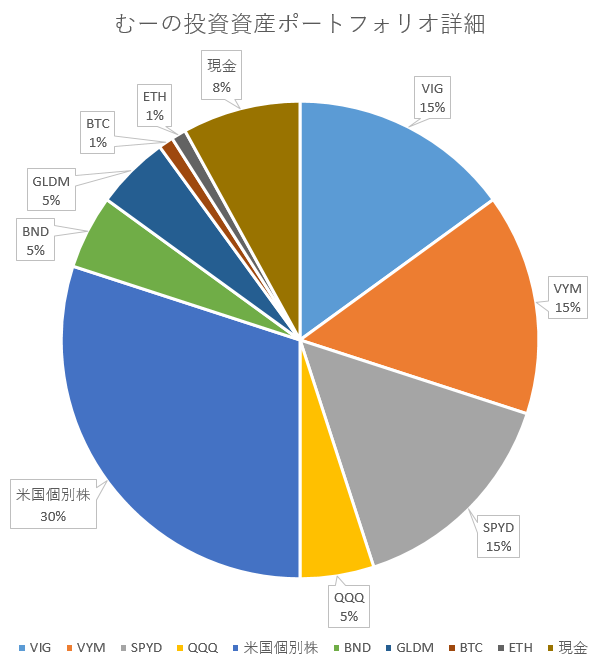

むーの投資資産ポートフォリオは以下の通りでした。

- 米国株式 :80%

- 米国債券 :5%

- 金 :3%

- 仮想通貨 :2%

- 現金 :10%

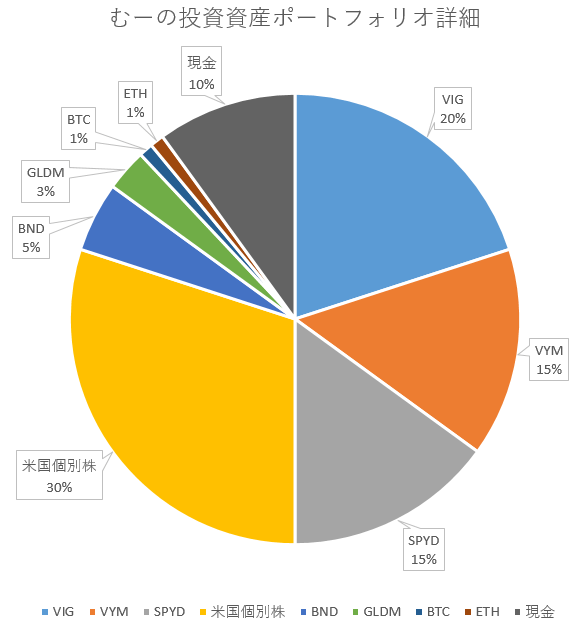

それぞれの保有資産を示したポートフォリオの詳細は以下の通りです。

| 保有資産 | 保有比率 |

|---|---|

| VIG(バンガード・米国増配株式 ETF) | 20% |

| VYM(バンガード・米国高配当株式 ETF) | 15% |

| SPYD(SPDR®ポートフォリオS&P500®高配当株式ETF) | 15% |

| 米国連続増配 or 無減配 株式(個別株) | 30% |

| BND(バンガード・米国トータル債券市場 ETF) | 5% |

| GLDM(SPDR® ゴールド・ミニシェアーズ・トラスト ETF) | 3% |

| ビットコイン(BTC) | 1% |

| イーサリアム(ETH) | 1% |

| 現金 | 10% |

保有資産のレビュー

米国ETF

VIG(バンガード米国増配株式ETF)

バンガード米国増配株式ETF(Vanguard Dividend Appreciation ETF)は、米国籍のETF (上場投資信託)。ナスダック米国ディビデンド・アチーバーズ・セレクト指数に連動する投資成果を目的とする。米国の中型・大型株を保有。過去10年間連続増配の米国の普通株(REITを除く)への投資に注力する。時価総額ベースで保有銘柄のウエートを算定。

Bloomberg

米国の過去10年連続で増配している財務優良企業に投資するETFです。分配利回りは高いとは言えませんが、財務優良企業で構成されるだけあって、非常にディフェンシブなETFです。

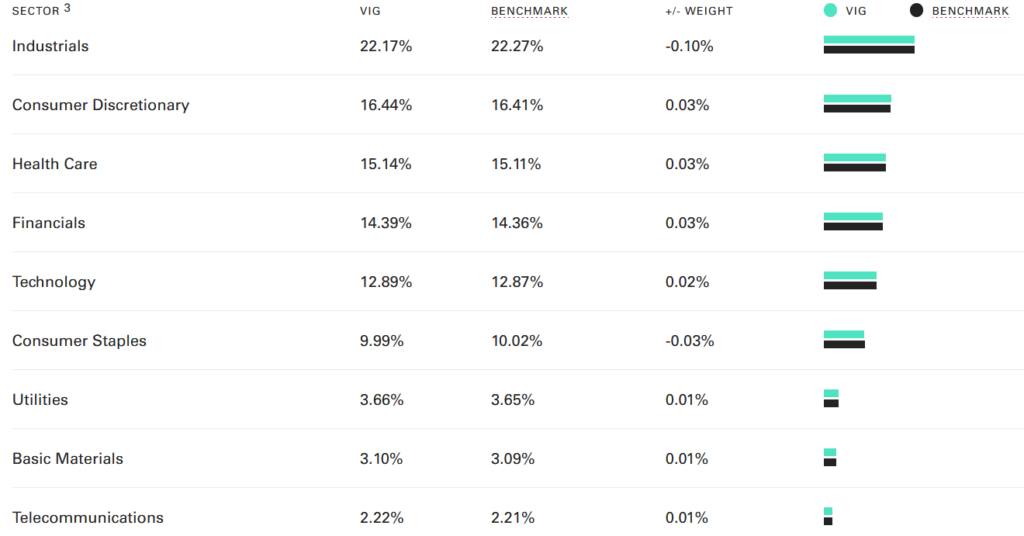

セクターの構成比率は以下の通りです。

幅広いセクターに分散投資されており、資本財(Industrials)、一般消費財(Consumer Discreionary)、ヘルスケア(Health Care)、金融(Financials)、テクノロジー(Technology)がトップ5となっています。

製造業を中心に構成されている資本財や一般消費財セクターの比率が50%近くを占めている一方、景気敏感株であるテクノロジーや金融セクターの構成比率が低いことがわかります。

このことから、景気後退や金融危機などに強いETFであることが特徴として挙げられると思います。

更に、VIGはコロナ禍においても増配を続けているため、どのような相場局面においても安定して利回りが上昇する可能性があり、キャピタルゲインと、高い増配率による将来的なインカムゲインの両方が期待できるETFです。

VYM(バンガード・米国高配当株式 ETF)

バンガード・ハイディビデンド・イールドETF(Vanguard High Dividend Yield ETF)は 、米国籍のETF(上場投資信託)。平均以上の配当を出す普通株で構成されるFTSEハイデ ィビデンド・イールド指数に連動する投資成果を目的とする。時価総額加重平均を用いて保有銘柄のウエートを算定。

Bloomberg

VYMは配当利回りは約3%といったところです。米国市場の平均配当利回りが約1.8%ですから、分配金としては十分高い水準でしょう。

VYMの構成銘柄は400社を超えており、セクター分散も効いています。

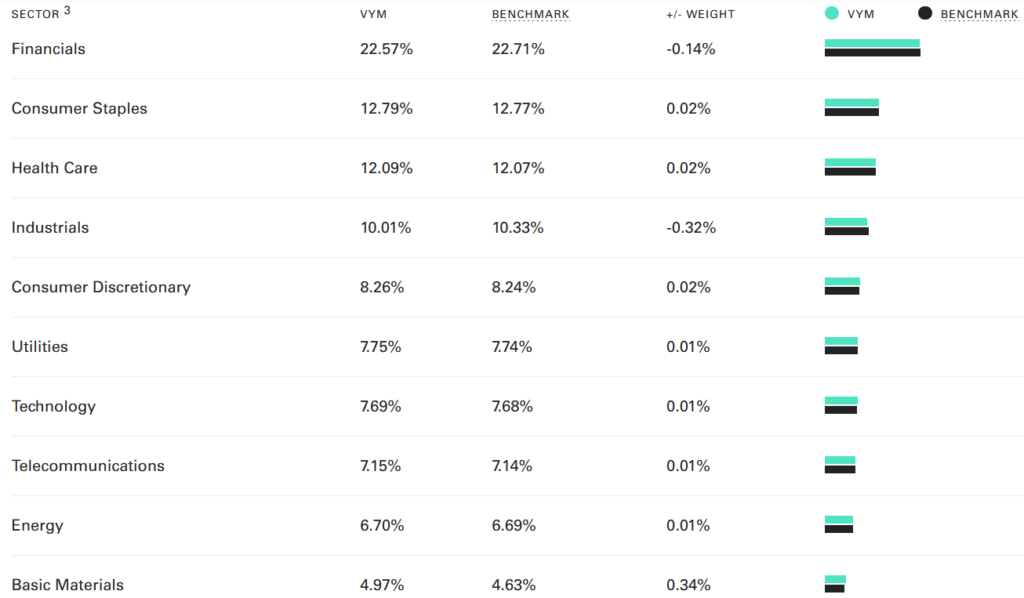

セクター比率は以下の通りです。

幅広いセクターに分散投資されており、金融(Financials)、生活必需品(Consumer Staples)、ヘルスケア(Health Care)、資本財(Industrials)、一般消費財(Consumer Discreionary)がトップ5となっています。

構成比率が1番大きい金融セクターは景気敏感株ですが、生活必需品やヘルスケアセクターは不況に強く、ディフェンシブな銘柄が多いため、成長性や暴落時のリスクのバランスを取りつつも高配当を実現した魅力的なETFだと言えます。

また、VYMの経費率は0.06%で長期保有にも好適だと判断しました。

SPYD(SPDR®ポートフォリオS&P500®高配当株式ETF)

SPDRポートフォリオS&P 500高配当ETFは、米国で設立された上場投資信託です。ファンドは、S&P500高配当指数の価格と利回りのパフォーマンスに対応する投資結果を提供することを目指しています。インデックスは、指標となる利回りに基づいて、S&P500で最も利回りの高い80社を追跡します。

Bloomberg

SPYDはS&P500の高配当銘柄上位80社のみを選んでポートフォリオを組んでいるETFです。SPYDの最大の特徴は配当利回りが高い(平均利回り4~5%)事が挙げられます。先ほど述べたVYMよりも高配当です。

配当利回りが高い事から、いくら投資したら配当金がいくら貰えるといった、リターンが読みやすい利点があります。

また経費率が0.07%である事から、長期投資にも好適だと判断しました。

ただ、SPDRは業績や財務指標を一切無視して、高配当企業のポートフォリオを組む点には注意が必要です。SPDRに投資する際は、不況時にはS&P500の指標以上に株価の下落や減配といったリスクがあるという事を認識しておく必要があるでしょう。

米国個別株

このポートフォリオにおける米国株式の投資対象は連続増配・無減配株式であり、その配当金によるインカムゲインが目的で毎月配当を実現するためですので、半分は趣味です。笑

とは言え、資産をいたずらに減らすようなことは避けたいので、基本的には、以下の条件で個別株を選定しています。

- 25年(四半世紀)以上連続増配している、または上場以来一度も減配していない

- フリーキャッシュフローがプラス(配当の原資が企業の得た利益から出ていること)

- 営業キャッシュフローマージンが15%以上あること(できれば)

個別株選定の際に以下の記事をご参考とされると良いかもしれません。

債券(BND:バンガード・米国トータル債券市場 ETF)

バンガード・トータル債券市場ETF(Vanguard Total Bond ETF)は、米国籍のETF(上場 投資信託)。米国における公債、投資適格、課税対象、債券の幅広いパフォーマンスを測定するブルームバーグ・バークレイズ・キャピタル総合債券指数に連動する投資成果を目指す。

Bloomberg

債券ETFへの主な投資目的は、リターンのボラティリティ(ばらつき)を低減させ、リスクを抑える事です。また、分配金利回りが2%程度で推移しているので、4半期の分配金によるインカムを期待します。

BNDは経費率が0.04%と非常に安く、長期で保有するETFとして好適であるため保有しています。また、ETFであるため自由に売買が可能でリバランスがしやすい事も理由の一つです。

金(GLDM:SPDR® ゴールド・ミニシェアーズ・トラスト)

SPDR Gold MiniShares Trustは、米国で上場投資信託に組み込まれている商品です。トラストの投資目的は、トラストの費用を差し引いた金地金の価格のパフォーマンスを株式に反映させることです。トラストは古くからあり、金の預金と引き換えにバスケットを発行し、バスケットの償還に関連して金を分配することが期待されています。

Bloomberg

金は信用不安やインフレに強い特徴がありますので、金は株式の下落に対するポートフォリオの保険となり得る資産です。

しかし、金を現物で買うとなると手数料が付き物で、売買にはスプレッドもかかるためポートフォリオにはETFを組み込むことにしました。

GLDMは2018年に設定された比較的新しいETFで、金ETFの中でも経費率が0.18%と金ETFの中では安い(GLDは経費率0.4%)ため、長期保有に好適だと判断しました。

なお、GLDMには分配金の設定はありません。

暗号資産(仮想通貨)

ビットコイン(BTC)

ビットコインを保有する目的は、持たざるリスクを回避することに尽きます。

ビル・ミラー氏の「1%投資法」を参考にしています。

資産の100%を失うか、120倍の利益を出すかだ。私はこのリスクへの報酬はOKだと考える。

米国人投資家 ビル・ミラー

仮に1%の暗号資産が100倍となれば、当初の金融資産は2倍となる計算となり、失っても良い資産の範疇の暗号資産の保有で持たざるリスクを回避しようという考え方です。

万が一、暗号資産が無価値になったとしても資産の1%を失うだけですので致命的なダメージとはなり得ません。

ビットコインについては、長期保有に適するETFが買えるようになったら現物は全て処分してETFで運用したいですねー

イーサリアム(ETH)

保有目的と運用方法はビットコインと同じです。

私はイーサリアムのマイニングを行っているので、実質電気代でイーサリアムを積み立てているような状況ですので、遊び程度にポートフォリオの1%程度保有する事にしています。

イーサリアムは近い将来にProof of Stake(PoS)という承認方式への変更を進めており、PoSでは、コンピューターの計算ではなく、イーサリアムの保有によって報酬が得られるようになります。

これにより、イーサリアム財団は、イーサリアムの取引にかかる消費電力が99.95%削減できる可能性があると発表しました。

更に、イーサリアムはJPモルガンやマイクロソフト等、世界の名だたる企業が企業間取引について共同研究を行っており、将来性があります。

Toyota Research Institute、三菱東京UFJ銀行、スマートコントラクトジャパン、クーガー、コンセンサス・ベイス、Kaulaの6社は5月22日、Enterprise Ethereum Alliance(EEA)へ加盟した。

EEAは、2017年2月に、企業間取引に耐えうる企業ニーズに合致したイーサリアムの業界標準仕様を策定する組織として発足。JPモルガンやUBS、クレディ・スイス、BBVA、マイクロソフト、アクセンチュア、BPなど金融機関をはじめとした欧米の大手企業約30社が創設メンバーとなっている。今回の6社は日本企業で初めてEEAに加盟するメンバーとなる。

CNET Japan

個人的にはビットコインより環境に優しく、企業との連携も活発なイーサリアムの方が将来性があるのかな、という風に考えています。

現金

現金を保有しておく理由としては、資金の防衛という側面もありますが、一番の目的は投機に備えるためです。

ポートフォリオ上は数字上8%としていますが、市況に合わせて増やしたり減らしたりしています。

現金は相場の状況によって5~20%の範囲で保有比率を変えており、投資機会の到来時に資金を投入できるようにしています。

今は現金保有比率を10%まで高めています!

まとめ

投資資産ポートフォリオの配分についてはまだ試行錯誤中ですが、基本的には売買でのリバランスは手数料がかさむので、なるべく避けたいところです。

コメント