SBI証券で資産運用をしている妻みーです。2015年に一般NISAを開設し、2020年につみたてNISAへ乗り換えましたが、来年度から再び一般NISAに乗り換えようと考えているので、その理由と予定の資産配分を報告したいと思います。少々長くなりますので資産配分だけ見たい方は飛ばして読んでください。

妻みー資産内訳2021年8月【来年度までの資産購入計画】つみたてNISAから一般NISAへ

つみたてNISAと一般NISA、それぞれのメリットデメリット

つみたてNISAの方がトータル非課税枠が多い

最大非課税枠:つみたてNISA=40万×20年=800万

一般NISA=120万×5年=600万

それぞれの非課税期間が終わると、含み益が出ていても全額ロールオーバーすることもできます。ロールオーバーでNISA枠を使い切ってしまうと新たな買い付けができないため、実質上限は上記のようになり、つみたてNISAの800万の方がお得に感じられます。

つみたてNISAのラインナップに不満

今まではとりあえず株式クラスの投資信託に突っ込むだけだったので、ラインナップ内で困ることはなかったです。2015〜2019年の一般NISAでもインデックス投資信託を購入していました。

勉強を始め、①同じ株式でも配当金を受け取れるETFを保有してみたい、②資産のリスク軽減を現金クラスだけでなく、リスク軽減と資産値上がりの両方狙えるゴールドや先進国債券に投資したい、と思うようになりました。

そうすると、毎月3.3万円の投資枠が限られた投資信託にしか使えないことが窮屈に感じる様になりました。

資産配分の調整は、コストがかかるので売却はせず、増やしたい項目を買い増すだけで行いたいのですが、つみたてNISAには債権100%の投資信託がなかったり、ゴールドの投資信託の信託報酬が高くて買う気になれなかったり、結局株式の投資信託を買うしかなく、ストレスが溜まりました。

一般NISA口座での米国ETF買付手数料無料!

配当金がもらえるETFに魅力を感じていましたが、売買のたびに手数料が一律0.495%かかることがネックで手が出せませんでした。

しかし、一般NISA口座での米国ETF買付手数料無料だと気づき、テンションがあがりました!

売りのときは手数料がかかりますが、基本的には売却せずホールド予定です。

つみたてNISAへの不満もあり、一般NISAへの乗り換えを決意しました!

一般NISAの運用期間が5年と短いと、損を出して終わる可能性があります。しかし、20年のつみたてNISAでも、損までいかなくとも利益を大幅にダウンして出口の時期になることはあると思うので、リスクとしてはそう変わらないと考えています。

どちらのNISAでも、ロールオーバーしたらよいのでは?

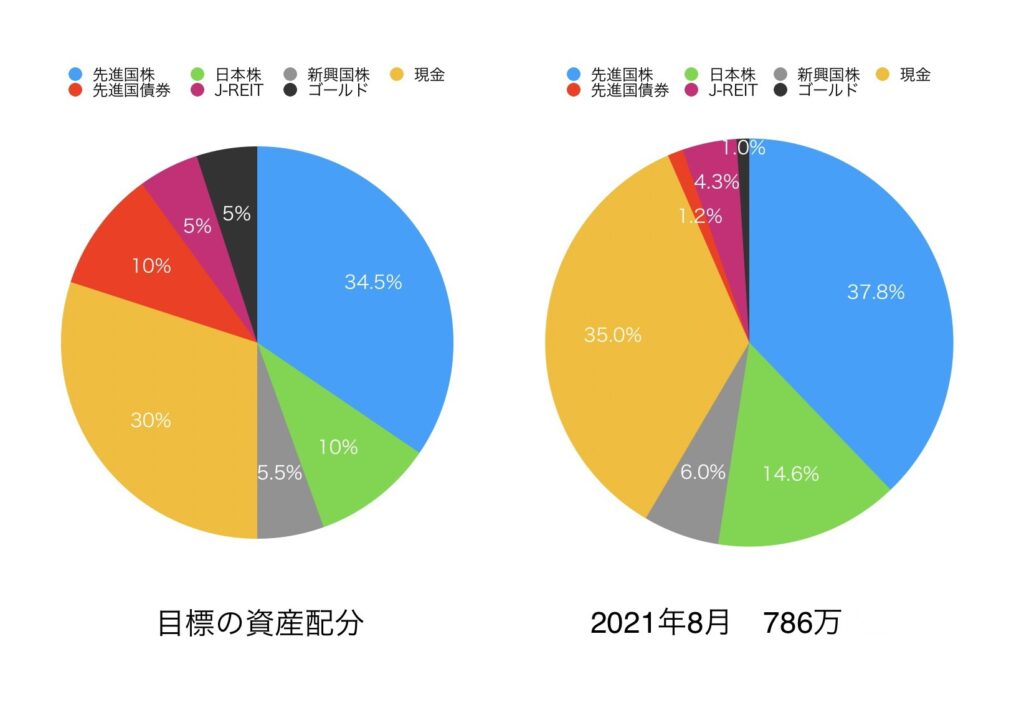

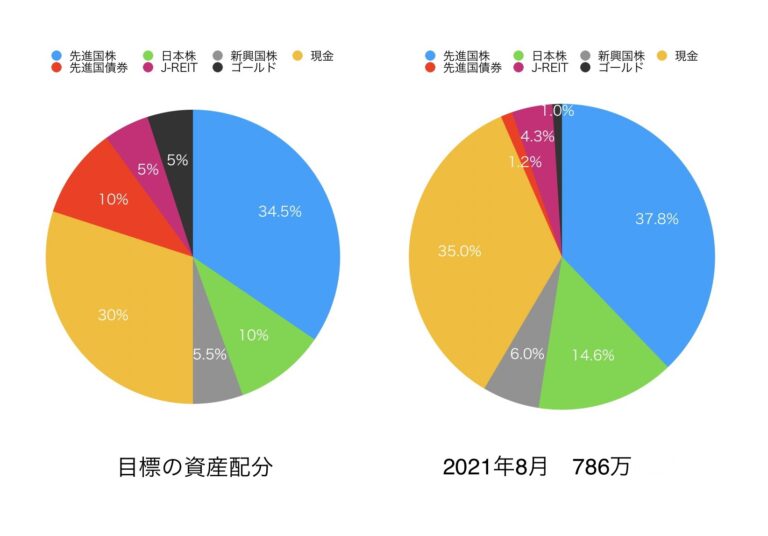

目標資産配分の更新

6月より目標資産配分を変更しました。平均リターンとリスクはmy indexで算出しています。

厳密には10万円分の日本個別株が含まれているのでインデックスではありませんが、そもそもリターンとリスク自体も過去のデータからくる予測なので、おおまかに把握することで満足しています。

| 資産名 | 6月 | 8月 |

|---|---|---|

| 先進国株 | 38.5% | 34.5% |

| 日本株 | 15% | 10% |

| 新興国株 | 7.5% | 5.5% |

| 現金 | 30% | 30% |

| 先進国債券 | 3% | 10% |

| J-REIT | 5% | 5% |

| ゴールド | 1% | 5% |

| my index | 分析 | 結果 |

| リターン | 5.9% | 5.9% |

| リスク | 11.6% | 10.3% |

| シャープレシオ | 0.51 | 0.58 |

| リーマンショック 時下落 | -43.7% | -38.2% |

更新した目標資産配分で3000万の資産を築いてもリーマンショックの様な下落相場では1860万まで下がる可能性があるということですね。その状態でもさらに株式を買い増すメンタルを保てるでしょうか。資産額が増えるにつれリスク許容度は再確認していく必要があります。

株式の割合は61%→50%ですが、平均リターンはそのままで、リスクが下がりました。その理由は、ゴールドの配分を増やしたからです。下落相場では、債券は株式に比べ値下がりもマイルドで回復も早いですが、ゴールドは逆に資金が流入し値上がりする傾向にあります。

その際は、リバランスとしてゴールドを売って株式クラスを買いたい・・・!

2021年8月の資産配分

6月は現金の部分に生活防衛金を混ぜてしまっていたので、それを取り除いた8月の現状はこうなっています。

現金が大きくなってきているので、あおぞら銀行を開設し、普通預金0.2%の利率で保管予定です。

なお、別記事で触れていますが上記は妻みーの資産内訳です。このほかに、①夫婦共有資産(生活防衛金を含む)、②夫むー資産、③長女ちー教育資金 があります。1Qに世帯資産の総まとめをしたので、つぎは9月に把握予定です。

今年残り5ヶ月と来年1年の資産積み増し予定

2021年つみたてNISAで25万

SBI証券でもクレカ積立でポイントが貯まるようになったので、三井住友カード ゴールド(NL)を作成しました。キャンペーンで2021年末まで、月5万まで2%のポイントがつきます。

なので2021年は月5万ずつ、5ヶ月で25万円分購入予定です。

- eMAXIS Slim全世界株式(オールカントリー) 3.2万 =つみたてNISA

- 三井住友TAM-SMTゴールド(為替ヘッジあり) 1.8万 =特定口座

2022年一般NISA枠で120万

購入資金の不足を補うためと、資産の管理を楽にするため保有商品を減らしていきたいので、コストの高い投資信託37万売却をします。銘柄選定はまだはっきりとしていませんが、米国ETFのVTとLQDが候補です。

120万分の米国ETFの購入手数料は5940円!それが無料になります。

2021年〜2022年iDeCoで20.4万

株式90%、債券10%の割合で月1.2万×17ヶ月積み立てます。

- SBI・全世界株式インデックス・ファンド 10,800円

- インデックスファンド海外債券 ヘッジあり(DC専用) 1,200円

債券を10%混ぜると、株式100%のポートフォリオと比べてリターンは同じでリスクが下げられます。

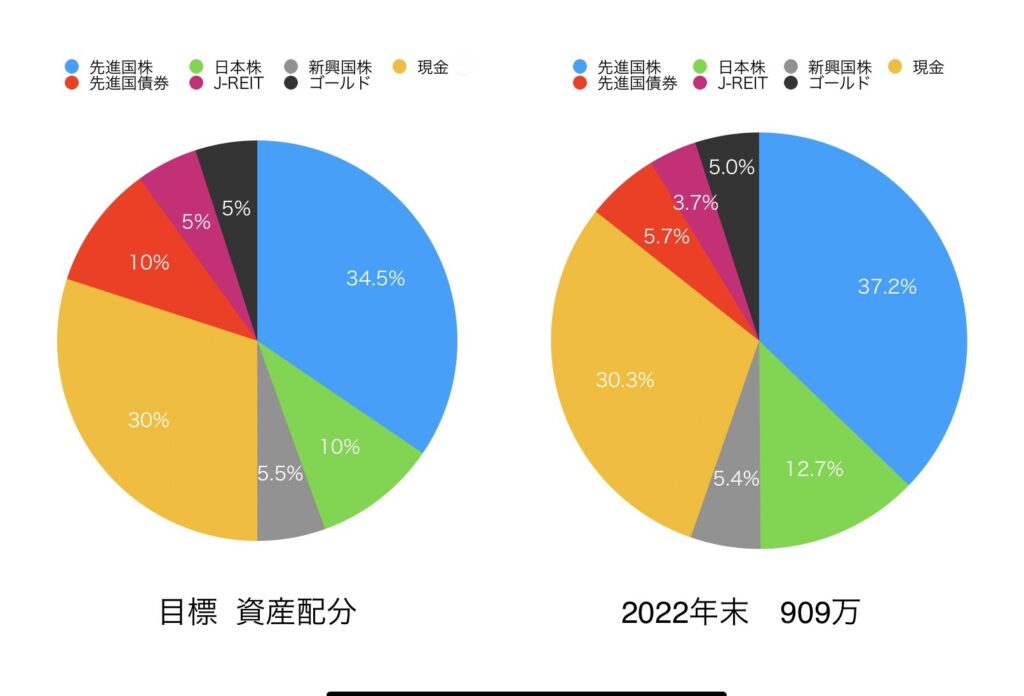

積み増し後来年末の資産配分

評価額の増減がなく積み増し分だけを足すと、2022年末はこのような資産配分となります。

一般NISAで自由に商品を選べるようになると、かなり目標資産配分に近づいていきます!

相場的に買いのタイミングがあれば、J -REITのETFも購入したいです!

コメント