こんにちは!むーです。

「新NISAは始めるべき?」「新NISAって結局どう使えばいいの?」と迷っていませんか?

2024年からスタートした新しいNISA制度は、非課税期間の無期限化や投資枠の拡大など、これまで以上に資産形成しやすい仕組みに進化しました。

本記事では、新NISAのメリット・デメリットを初心者にも分かりやすく解説しつつ、実際に私が利用しているSBI証券の特徴についても触れていきます。これから投資を始めたい方、証券会社選びで迷っている方はぜひ参考にしてください。

新NISAについて

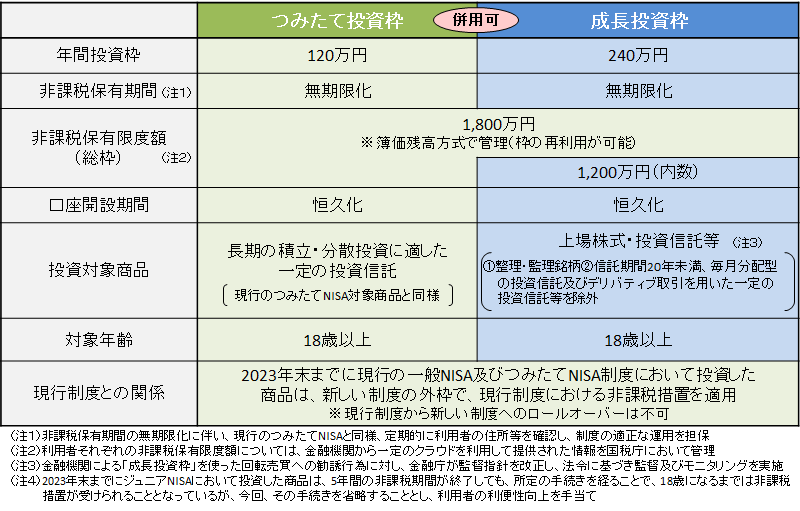

2024年からスタートした「新NISA(少額投資非課税制度)」は、従来のNISAを大幅に拡充し、投資初心者から経験者まで幅広く使いやすい制度になりました。最大のポイントは、非課税保有期間が無期限になったことと、非課税投資枠が大幅に拡大されたことです。

従来は「一般NISA」「つみたてNISA」のどちらかしか選べませんでしたが、新NISAでは つみたて投資枠と成長投資枠を併用でき、より柔軟に資産形成を進めることが可能になっています。

・非課税保有期間の無期限化

・口座開設期間の恒久化

・つみたて投資枠と、成長投資枠の併用が可能

・年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

・非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

新旧NISAの比較

以下に、新旧NISAの違いを表にまとめました。

新NISAが現行制度からどう変わったのか表にまとめました。

| 項目 | 新NISA | 現行NISA | |

| 一般NISA | つみたてNISA | ||

| 最大利用可能額 | 1,800万円 (うち成長投資枠は1,200万円まで) | 600万円 | 800万円 |

| 年間投資上限額 | つみたて投資枠:120万円 成長投資枠:240万円 合計360万円 | 120万円 | 40万円 |

| 非課税期間 | 無期限 | 5年間 | 20年間 |

| 実施期間 | 2024年から恒久化 | 2023年まで | 2042年まで |

最大利用可能額が1,800万円と大幅に増額されていることに加え、非課税期間が無期限になります!また、上記の1,800万円の投資枠は現行NISAとは別枠であることに加え、投資枠の再利用ができる点もメリットが大きいです。

では、新しいNISAについてのメリットを確認していきましょう。

新NISAのメリット

1.非課税期間が無期限に

従来のNISAは「一般NISAは5年」「つみたてNISAは20年」と、非課税期間に制限がありました。

新NISAでは、この非課税期間が無期限になり、期間を気にせず資産を長期で育てられます。

これにより、投資信託や株式を焦らず保有でき、時間を味方にして資産形成が可能です。

また、従来必要だった「ロールオーバー(期限切れ資産を次のNISA口座に移す手続き)」も不要になります。面倒な手続きがなくなるのは、初心者にとって嬉しいポイントです。

私自身ロールオーバーした経験は無いのですが、ロールオーバーは煩雑で面倒なものという認識でしたので、この手続きが無くなることは改善と言えるのではないでしょうか。

2.投資枠の再利用が可能

従来のNISAは、一度使った枠を取り戻すことはできませんでした。しかし新NISAでは、年間360万円の投資枠内で換金した分の枠を再利用できるようになりました。

これにより、投資信託や株式を売却した後でも、残った非課税枠を有効活用できます。

投資の柔軟性が増し、資産形成計画も立てやすくなります。

3.年間投資額・総投資額が大幅に拡大

新NISAでは、年間投資枠が最大360万円、総投資枠は1,800万円まで拡大しました。

これまでの制度よりも、より大きな資金を非課税で運用できるため、資産形成のスピードが格段に上がります。

初心者でも「コツコツ積み立てるだけで将来的にまとまった資産を作れる」という実感を持ちやすくなります。

4. つみたて投資枠と成長投資枠の併用が可能

新NISAでは、これまで別々だったつみたて投資枠と成長投資枠を併用できるようになりました。

長期で安定的に増やす「つみたて投資」と、成長が期待できる個別株やETFへの投資を同時に行えるため、リスク分散と効率的な資産形成が可能です。なお、成長投資枠を使って投資信託を購入することもできます!

4.旧NISAと新NISAを併用できる

これまでのNISAは現行制度のルール通り最後まで利用することができる一方、新NISAの1800万円の非課税投資枠については旧NISAとは別に運用することができます。

例えば、今年(2023年)に一般NISAで120万円投資した人は向こう5年、つみたてNISAで40万円投資した人は向こう20年、税制優遇された運用を続けることができて、その運用を続けながら、2024年からは新NISAでの投資を並行して始めることができます。

新NISAのデメリット

1. 投資元本は保証されない

新NISAは非課税の恩恵はあるものの、投資元本が保証されるわけではありません。

株式や投資信託は市場の値動きで上下するため、元本割れのリスクは依然としてあります。

「非課税だから安心」と思い込むと危険なので、リスク管理は必須です。

2. 売却タイミングでのリスク

新NISAは非課税で保有できますが、売却するタイミングによっては利益が減る可能性があります。

特に成長投資枠で個別株やETFを組み入れる場合、短期的な値下がりによる心理的負担が発生することがあります。

3. 投資判断は自己責任

非課税だからといって投資判断が簡単になるわけではありません。

どの銘柄や投資信託を選ぶかは自己責任です。特に初心者は情報収集や勉強を怠ると、想定外の損失を被ることもあります。

筆者の新NISAの投資戦略

我が家の新NISA投資戦略の基本方針は、非課税枠を最大限活用することです。新NISAでは年間360万円の投資枠が設定されており、5年間で合計1,800万円の枠を埋めることが可能です。理論上、最短でこの非課税枠を使い切ることで、資産形成を効率的に進めることができます。

投資対象

具体的な投資対象としては、つみたて投資枠・成長投資枠ともに、

- 「eMAXIS Slim 全世界株式(オール・カントリー)」

- 「eMAXIS Slim 米国株式(S&P500)」

を選択しています。理由はシンプルで管理しやすく、長期で資産が増えやすいインデックス投資が中心であることです。

投資方法

投資の方法としては、まず手元に現金があるうちは愚直に積立を行います。毎月の余剰資金で決まった金額を購入していくことで、無理なく非課税枠を埋めることができます。

もし資金が不足する場合には、非NISA枠で保有している株式やETFを売却してNISA枠に回すことで、非課税の恩恵を最大限に活用する戦略です。

投資戦略

基本的にNISA枠で購入した資産は売却せずに保有し続けることを前提としています。これにより、資産管理がシンプルになり、長期で安定した資産形成が可能になります。株価の上下に一喜一憂せず、淡々と積立を続けることが、成功のコツだと考えています。

このように、むー家の戦略のポイントは「シンプルで再現性の高い運用を続けること」です。投資初心者でも、この考え方を真似すれば、長期的に資産を増やすことが可能です。

証券口座の活用

新NISAを活用する際の証券口座として SBI証券 をメインに利用しています。理由は、つみたてNISAやiDeCoなどの税制優遇制度に対応しており、インデックスファンドのラインナップが充実していること、そして手数料が比較的低く、初心者でも扱いやすい点にあります。

SBI証券では、自動積立の設定も簡単にできるため、毎月の余剰資金を淡々と投資に回すことが可能です。これにより、新NISAの非課税枠を無理なく埋めつつ、長期的な資産形成を効率的に進められます。

また、SBI証券のクレカ積立を使えば、投資しながらポイントも貯められるため、効率的に資産を増やすことが可能です。もちろん非課税枠の活用と組み合わせれば、長期的な資産形成の土台をより強固にできます。

詳しくは以下の記事をご覧ください。

まとめ

新NISAは非課税枠が1,800万円に拡大され、非課税期間も無期限になるなど、これまで以上に長期投資に向いた制度です。つみたて投資枠と成長投資枠の併用が可能で、投資枠の再利用もできるため、資金に余裕があれば効率よく資産を増やせます。

まずは行動がすべてです。まだ証券口座を持っていない方は、この機会にSBI証券の口座を開設し、余剰資金を着実に投資に回すことから始めてみましょう。口座を作れば、自動積立の設定も簡単で、初心者でも迷わず投資をスタートできます。

コメント