FIRE後の資産取り崩しは、心理的負担や資産バランスの変化を考えると、単純にお金を使うだけでは安心できません。

本記事では、全世界株式と現金を組み合わせたインデックス投資のポートフォリオを例に、過去22年間のバックテストをもとにした3つの取り崩しパターンを比較しました。

リバランス方法や最終資産の違いを解説し、安心して資産を取り崩す方法をシミュレーションしています。

FIRE後の資産取り崩しシミュレーション条件

- 現金2000万 全世界株式4000万

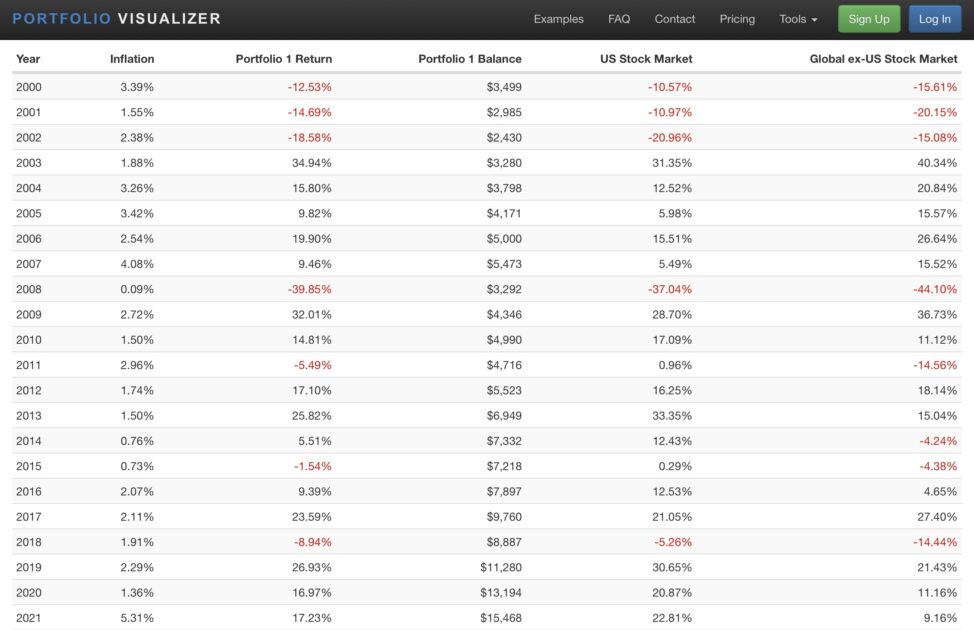

- PORTFOLIO VISUALIZERというサイトで2000〜2021年の22年間のバックテストを行う

- 上記サイトで採用されているインデックスが限られているため、全世界株式=米国60%+全世界株(米国株除く)40%とする

- 簡易的に4000万≒4000$で考える

- 取り崩しを考えなければ、以下の中央の行の様に、22年間で4,000$→15,468$となった

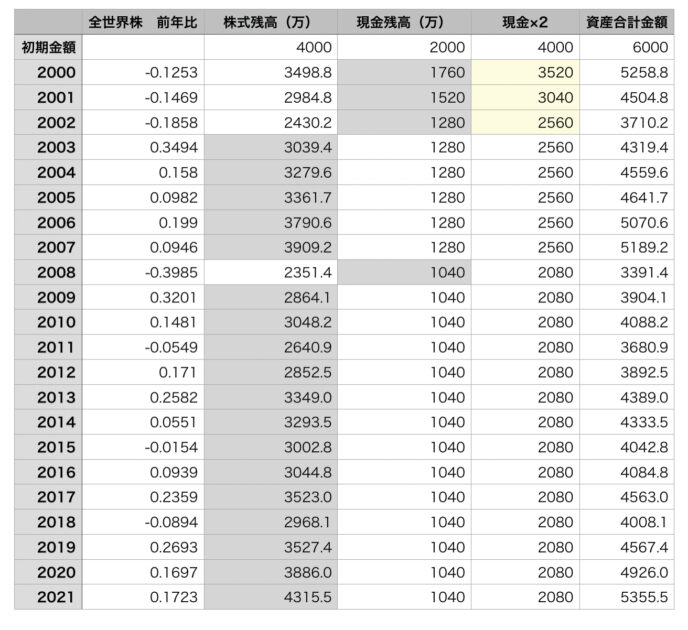

①取り崩しリバランス

- 目標バランスは株式:現金=2:1

- 目標バランスより上回っている方の資産クラスから、一律240万を毎年取り崩す

- 取り崩し以外のリバランスは行わない

- 資産合計金額は、取り崩した資金を使い切ったあとの合計金額

- 以下の表では、株式残高<現金×2となっていれば、現金×2のセルを黄色で表示

- 取り崩しをした資産クラスをグレーで表示

以上の試算で、240万×22年=5280万を生活費として取り崩しながら、最終的な資産残高は5355.5万残るということになりました。株式:現金=4.1:1となっており、目標の2:1からは大幅にズレています。

1番総資産が減ったのは、2008年の3391.4万です。

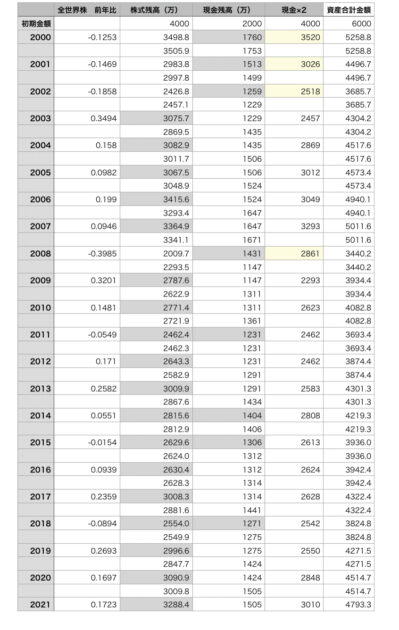

②取り崩しリバランス&毎年リバランス

- 毎年240万取り崩す際、株式:現金=2:1のバランスを目指す。その後毎年リバランスする

- 取り崩した資産はグレーで表示

- 2011、2014、2015、2018年は、株式と現金それぞれから合計240万を取り崩しし、上記の資産配分に近づける

以上の試算で、240万×22年=5280万を生活費として取り崩しながら、最終的な資産残高は4793.3万残るということになりました。

ある程度の現金を確保しておきリスクを一定に保つのが安心な場合はこのパターンがよさそうです。1番資産が減少したのは2008年の3440.2万で、わずかながらパターン①より好成績です。

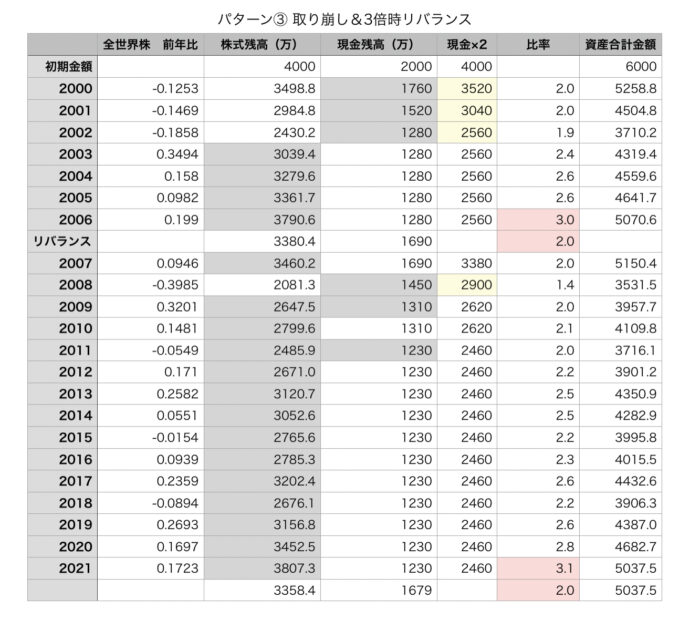

③取り崩しリバランス&比率リバランス

- 毎年240万取り崩す際、株式:現金=2:1のバランスを目指す

- 2009、2011年は株式と現金から合計240万を取り崩しし、上記の資産配分に近づける

- 株式:現金=3:1までバランスが崩れたら、リバランスする

- 3倍を超えてリバランスを行なったのは、2006年と2021年の2回

以上の試算で、240万×22年=5280万を生活費として取り崩しながら、最終的な資産残高は5027.5万残るということになりました。1番資産が減少したのは2008年の3531.5万で、③パターン中1番の好成績です。

パターン②よりメリットしかないですね。

シミュレーション結果比較

- 全世界株式4000万、現金2000万でスタートし、毎年240万ずつ取り崩すことは共通条件

- 簡易的なものなので、$→¥への為替レートは考慮していません。

- 運用する年代が変われば、結果も変わると思うので、あくまでも一例です

| ① | ② | ③ | |

| リバランスの方法 | 取り崩し | 取り崩し&毎年 | 取り崩し&比率 |

| 資産最低額 | 3391.4万 | 3440.2万 | 3531.4万 |

| 最終資産 | 5355.5万 | 4793.3万 | 5027.5万 |

| 現金の最低額 | 1040万 | 1147万 | 1230万 |

現金が減っていく一方というのは心理的に負担だと思いますし、株価上昇時に現金化し次の暴落に備えるという側面を考えると③のパターンがよさそうです。

今回は全く金利のつかない現金でしたが、1〜2%でも利息のつく債券だと、③のパターンでもほぼ取り崩しのリバランスだけでいけ、パフォーマンスもあがったでしょう。

まとめ

今回は、資産の配分比率に重きをおき、リバランスという考え方でシミュレーションしました。

次回は、現金の額の幅をA〜B万に一定に保つ、生活費◯年分の現金クッションという考え方で、シミュレーションしてみたいと思います。

コメント