私は今まで日本株を中心に売買をしてきました。

いわゆるスイングトレードと呼ばれる手法で、大きな負けはしなかったものの、小遣い程度のお金を得るために時間や労力ばかりかかっていました。常に市場が気になり、時間さえあれば株価やチャートの分析に勤しむ毎日でした。

そんな中、やっている事がトレードであって、投資ではないと気づき始めた頃、ジェレミー・シーゲル著「株式投資の未来」という本を手に取る機会があり、グローバル大企業への投資が投資家にもたらす利益だという考えに、自分に合った投資法はこれだと思いました。

それからというもの、米国企業の稼ぐ力や株主への還元姿勢など、米国株式について調べれば調べるほど投資先として好適である事を確信しました。

ここでは私が米国株へ投資する理由を紹介していきます。

米国株式に投資する理由

成長国であること

米国は右肩上がりで成長を続けています。

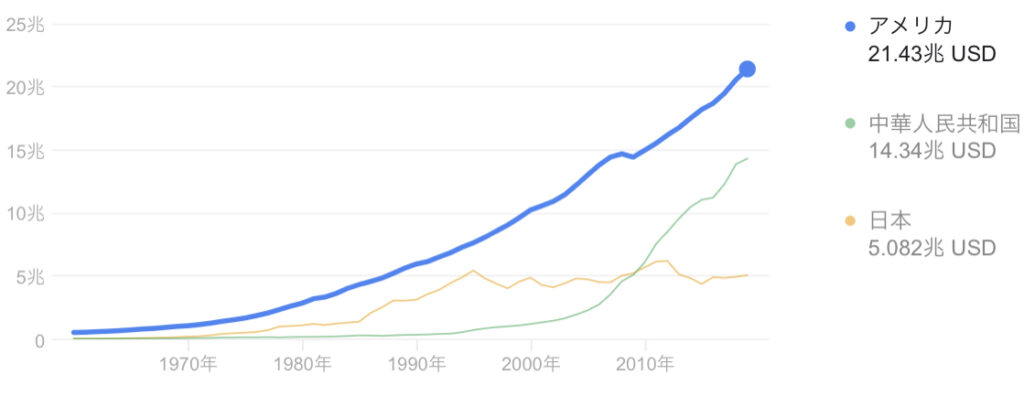

そんな米国経済の好調さをGDP(gross domestic product:国内総生産)の推移から見てみましょう。

日本のGDPが1995年からほぼ横ばいに推移しているのに対し、米国は2008年のリーマンショック時に一時的な下げが見られるものの、一貫してGDPが伸び続けています。

今や20兆円を超えて日本との差は約4倍まで拡大しており、今後も成長し続けることが予想されています。

人口増加国であること

日本を含む先進国では多くの国で国民の高齢化が進行しています。

高齢化が進行するとその国の労働人口が少なくなり、国としての収入も減る傾向にあります。それに加えて、医療費や年金といった社会保障費が増加していきますから国の出費が増えていきます。

収入が減って支出が増えると経済が停滞していき、日本においても重大な問題として叫ばれています。

しかし、米国はというと人口は増加傾向にあります。そのキーワードは「移民」です。

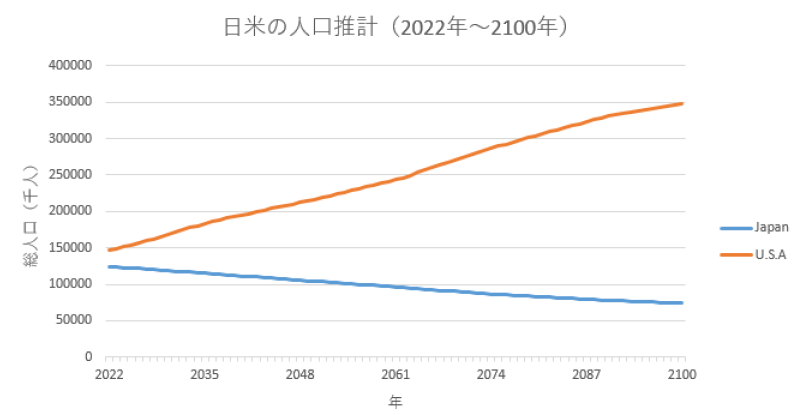

日本では、2009年の人口をピークに減少傾向にありますが、移民が多い米国は現在でも人口増加が続いています。

日本と米国の人口推計(2022年~2100年)は、下図のようになる事が予測されています。

人口増加は、労働人口の増加や消費の拡大の要因となるため、米国企業の利益は拡大していくことが予想されます。

株主還元意識が高い

米国株は日本株とは異なり、四半期ごと(年4回)に配当金を支払う企業が多くあります。また、連続増配する企業も多数あり、中には数十年間も増配を続ける企業も存在します。

日本企業の連続増配年数TOPは花王の32年ですが、米国企業はどうでしょうか。

連続増配年数ランキングTOP10を見てみましょう。

| ティッカー | 企業名 | 連続増配年数 |

|---|---|---|

| AWR | アメリカン・ステイツ・ウォーター | 67年 |

| DOV | ドーバー | 66年 |

| PH | パーカー・ハネフィン | 65年 |

| NWN | ノースウェスト・ナチュラル・ガス | 65年 |

| PG | プロクター・アンド・ギャンブル | 65年 |

| GPC | ジェニュイン・パーツ | 65年 |

| EMR | エマソン・エレクトリック | 64年 |

| MMM | スリーエム | 63年 |

| CINF | シンシナティ・ファイナンシャル | 61年 |

| KO | コカ・コーラ | 59年 |

見てわかる通り、アメリカン・ステイツ・ウォーターの連続増配年数67年を筆頭に数々の企業が実に半世紀以上増配し続けていることが分かります。

米国では「会社は株主のもの」という認識が定着しており、株主から集めた資本をいかに活用して企業としての価値を高められるかが、経営者に強く求められます。

株主資本に対してどれだけ利益を稼ぐことができたかを示す指標の自己資本利益率(ROE)で見ると、米国は日本のおよそ2倍となっています。米国企業はそれだけ稼ぐ力を持っているという事です。

1株から購入できる

米国株と日本株との大きな違いの一つに、購入単元の違いがあります。

日本株には単元株制度があるため、基本的に100株単位での売買となるため、まとまった資金が必要となります。

しかし、米国株の場合は、すべての上場株式・ETFを1株単位で購入することができるので、少ない資金でも投資を始めることが可能です。

1株から買えるので、日本株に比べてポートフォリオのリバランスがしやすい(資産の配分)という利点があります。

米国株のデメリット

配当の二重課税

米国株の配当金は二重課税されるデメリットがあります。 米国で配当金に10%課税され、さらにそこから国内で20.315%課税されるため、手取り配当は72%弱まで減ってしまいます。

この二重課税を回避するためには、確定申告において外国税額控除を行う必要があります。

外国税額控除とは、米国株式によって得た配当所得に対して外国で課税された税額を、日本国内の所得税から一定額を控除する制度です。

控除には限度額があり、次の計算式で求められます。

所得税の控除限度額 = その年分の所得税額 ×(その年分の調整国外所得金額 ÷ その年分の所得総額)

為替リスク

米国株は米国ドル建ての資産ですので、その日本円から見た価値は為替相場の影響を受けます。例えば、円高にシフトした場合、保有する米国株の評価額が相対的に減少してしまいます。

ただし、円安にシフトした場合は真逆の状況となるため、一概にデメリットとは言えないかも知れません。為替相場によっては保有株式の価値が下がる可能性があるという事です。

取引手数料が高い

米国株の取引手数料は日本株のそれに比べると高いです。

私がメインで使っているSBI証券にて比較してみます。

| 国内株式 | 米国株式 |

|---|---|

| 0円 (アクティブプラン) ※1日の約定代金合計 が100万円まで | 約定代金の0.45%(税込0.495%) 最低手数料:0ドル 上限手数料:20ドル(税込22ドル) |

例えば10万円分の株式を買い付ける場合、国内株式手数料は0円(アクティブプランの場合)ですが、米国株式ですと、100,000 × 0.45% = 450円(税別)の手数料がかかる計算になります。

デメリットを回避する方法も…

ずばり、日本の投資信託かETFを買うことです。

NYダウやS&P、NASDAQなど一般的なインデックス連動の投信を買う場合、以下のようにデメリットを解消できる場合があります。

- 分配金が自動的に再投資される、または分配金の二重課税調整制度の対象となり、二重課税を解消できる

- 為替ヘッジの商品を買うと為替リスクを解消できる(手数料は高くなりますが…)

- 多くの証券口座(特にネット証券)では売買手数料が無料、または安い

ご参考として、私の場合はMAXIS米国株式(S&P500)ETF(2558)を購入しています。

ETFを買えば個別株の分析にかかる労力を削減できるので、時間を買えるという考え方もできますね!

まとめ

米国株式は配当の二重課税や手数料が高い等のデメリットがありますが、それを補って余りある魅力が存在します。

私が米国に投資する理由をまとめると、以下の通りです。

コメント