FIRE(Financial Independence, Retire Early:経済的自立と早期リタイア)。

この言葉を聞くと、多くの人は「数億円の資産を持つ富裕層だけが実現できる夢物語」だと考えがちです。私がここで伝えたいのは、「FIREには多様な選択肢があり、あなたの生活スタイルや価値観に合わせて、実現可能な道筋が必ず存在する」ということです。

早期リタイアに必要な金額や働き方は、目指すゴールの設定によって大きく変わります。資産を切り崩さず豪華に暮らすスタイルもあれば、最低限の生活費を確保して自由を手に入れるスタイルもあります。

本記事では、FIREを検討し始めた方が最も知るべき、主要な4つのFIREスタイルについて、その特徴、必要な資産目安、そしてメリット・デメリットを徹底的に比較解説します。

FIRE(Financial Independence, Retire Early)とは?

FIREという言葉は、世界的にムーブメントとなりつつありますが、その定義は非常にシンプルです。

FIREは直訳すると、「経済的自立と早期リタイア」を意味します。FI(Financial Independence :経済的自立)は、資産運用によって得られる不労所得だけで日々の生活費をまかなえる状態を指します。RE(Retire Early :早期リタイア)は、経済的自立を達成した時点で組織に縛られる従来の労働から引退することです。

つまり、FIREとは、「お金のために働く状態」から「自分の時間と情熱のために働く状態」へと移行することを意味します。

「4%ルール」の活用

FIREを語る上で欠かせないのが、資金計画の基礎となる「4%ルール」です。

これは、アメリカのトリニティ大学の研究に基づいた考え方で、「年間支出の25倍の資産を築き、その資産を年率4%で運用しながら生活費として取り崩していけば、資産が尽きる確率を極めて低くできる」というものです。数式で表すと以下のようになります。

例えば、あなたの年間支出が400万円だと仮定すると、

年間支出400万円×25=1億円

この場合、目標資産額は1億円となり、この資産から毎年4%の400万円を取り崩して生活費に充てることで、経済的自立を達成できる、という計算になります。

FIREの誤解と本質

重要なのは、FIREの本質は「リタイア」ではなく「経済的自立(FI)」にあるということです。

「早期リタイア(RE)」は、FIを達成した結果として得られる選択肢の一つにすぎません。FIを達成すれば、嫌な仕事や人間関係に縛られることなく、いつ、どこで、何を、誰とやるかを自分で決める自由が手に入ります。

この基本を理解した上で、いよいよ次のセクションで、生活レベルや働き方に応じた「4つのFIREスタイル」について深掘りしていきます。

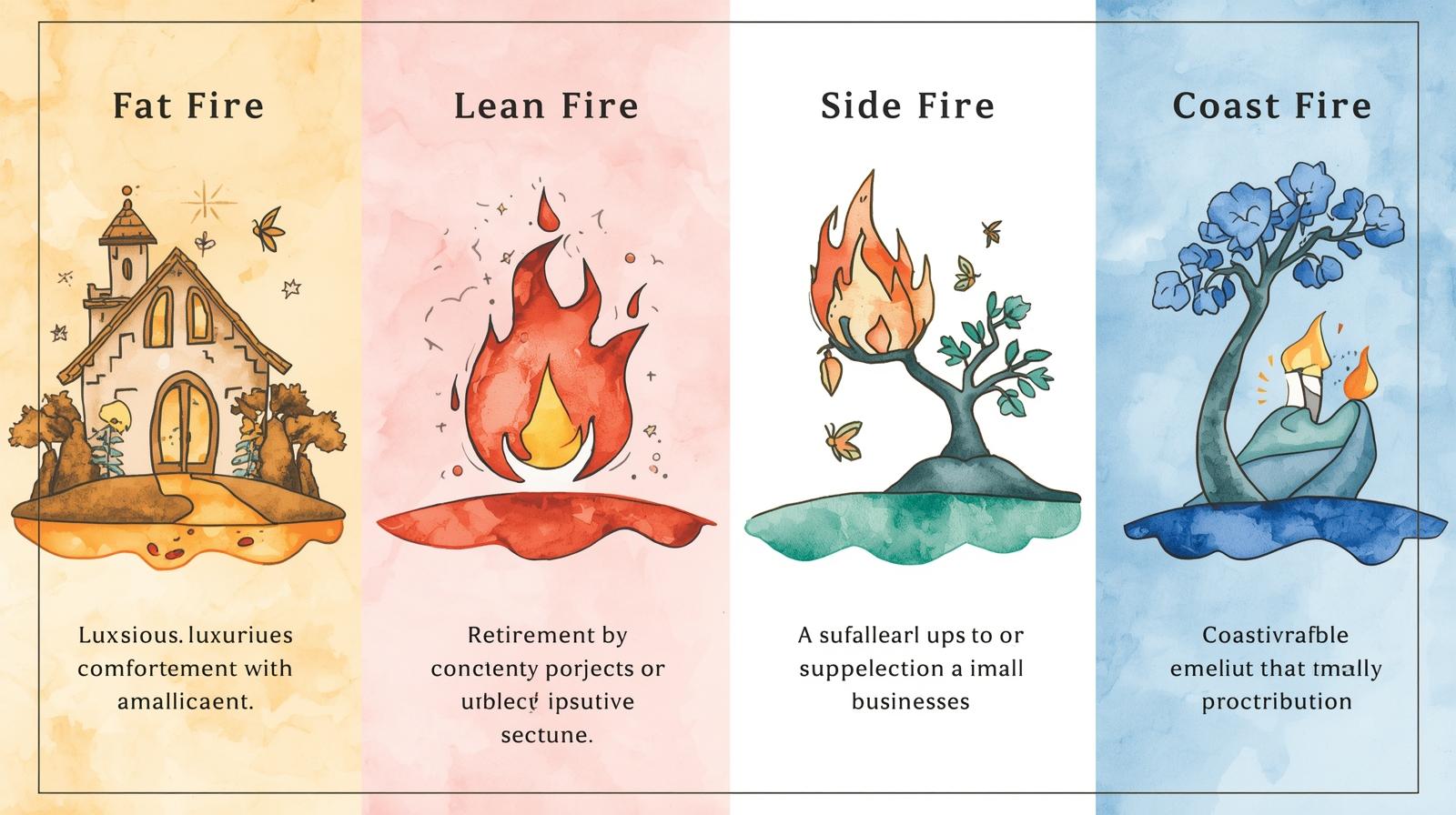

主な4つのFIREスタイル

ここからは、実際に多くの人が目指している代表的な4つのFIREスタイルを解説します。あなたにとって最適なゴール設定を見つけるため、ご自身の現在の支出額や理想とする生活と照らし合わせながら読み進めてください。

1. Fat FIRE(ファット・ファイア)

「Fat FIRE(ファット・ファイア)」とは、現役時代と変わらない、あるいはそれ以上の豊かな生活レベルを維持しながらリタイアするスタイルです。目標資産額は、年間支出の25倍という基本ルールを大きく超え、1.5億円から2億円以上を設定するケースも少なくありません。十分な資産を持つことで、生活費の心配だけでなく、インフレや市場の暴落といった経済的なリスクに対しても極めて高い耐性を持ちます。

このスタイルは、高収入の職に就いている人や、事業を成功させた起業家など、早期に多額の資産を築く能力のある人に特に適しています。リタイア後も、旅行、高級な趣味、質の高い医療、子供への十分な教育資金など、あらゆる選択肢を制限なく実行できるのが最大の魅力です。完全な経済的自由と時間の自由を同時に実現できる、最も理想的なFIREの形と言えます。

ただし、その分、目標達成までの道のりは長くなります。達成難易度は最も高くなりますが、一度達成すれば、生活水準を維持するために再び働く必要は、ほぼゼロになります。これは、「早期リタイア(RE)」のイメージに最も近い状態です。

2. Lean FIRE(リーン・ファイア)

「Lean FIRE(リーン・ファイア)」は、徹底的に生活費を抑え、必要最低限の年間支出額に基づいてリタイアするスタイルです。年間支出を200万円以下に抑えることができれば、必要資産額は5,000万円程度まで引き下げることが可能です。これは、4つのスタイルの中で最も早く、若いうちに「働く義務」から解放される可能性があります。

このスタイルの魅力は、人生の貴重な時間を、組織の束縛から切り離し、自分の好きなことに全振りできる点です。質素な生活に価値を見出すミニマリストや、金銭的な豊かさよりも精神的な自由を追求する人々に向いています。例えば、地方の物価の安い地域に移住したり、自給自足に近い生活を送ったりすることで、低い支出を維持することが可能です。

しかし、生活水準が低いため、予期せぬ大きな出費(医療費など)や、市場の大きな下落に対しては脆弱です。万が一の際には、再び一時的に労働に戻る、あるいは一層の節約を強いられるリスクがあります。そのため、強靭な精神力と、節約を楽しめるライフスタイルが求められます。

3. Coast FIRE(コースト・ファイア)

「Coast FIRE(コースト・ファイア)」は、「将来、標準的な引退年齢でリタイアするために必要な資産額」だけを早期に貯め終えることをゴールとするスタイルです。例えば35歳で目標額を達成した後、その資産は市場の複利効果に任せて一切手を加えず、60歳になるまで放置します。

このスタイルが他のFIREと大きく異なるのは、「達成後も労働を継続する」という点です(それはFIREなのか?という疑問はありますが。笑)。

ただし、その後の労働収入は全て貯蓄に回さず、旅行や趣味、食費などの「今の生活費」に充てることができます。これにより、貯蓄目標に追われるストレスから解放され、より自由で挑戦的なキャリアや、報酬は低いがやりがいのある仕事を選ぶことが可能になります。

Coast FIREのゴールは「早期リタイア」そのものではなく、「早期の貯蓄完了」です。完全なリタイアは将来の資産増に委ねますが、今すぐ「お金のために仕事をする」義務から解放されるという大きなメリットがあります。「仕事自体は好きで、今をより良くしたい」というビジネスパーソンにとって、非常に現実的な選択肢となります。

4. Side FIRE(サイド・ファイア):資産と労働のハイブリッド型

「Side FIRE(サイド・ファイア)」は、資産運用による不労所得と、パートタイム・フリーランスなどの軽微な労働収入を組み合わせて生活費をまかなう、ハイブリッドなスタイルです。年間支出の半分程度(例えば、年間支出400万円なら不労所得で200万円)を賄える資産を築き、残りの不足分を自分のペースで稼ぎます。

このスタイルの最大の利点は、目標資産額が現実的であり、最も達成しやすいFIREの形であることです。必要な資産額はリーンFIREとファットFIREの中間程度であり、多くのサラリーマンが現実的に目指せるラインにあります。また、労働を完全に辞めないことで、社会との繋がりや、適度な緊張感、健康を保ちやすいという心理的なメリットもあります。

「バリスタFIRE」とも呼ばれ、自分の好きな仕事や趣味の延長線上にある仕事(例:カフェの店員、ライター、趣味の教室運営など)を選べるため、仕事のストレスは極めて低い状態になります。経済的な安定と、労働による社会的な満足感、そして時間の自由をバランスよく追求したい人に最適な選択肢です。

4つのFIREスタイルの比較表

| FIREの種類 | 特徴・ライフスタイル | リタイア後の労働 | 難易度・達成速度 |

| ファット FIRE | 生活水準を下げず、現役時代以上の暮らし。 | なし | 高 / 遅 |

| リーン FIRE | 極限まで生活費を下げ、質素に暮らす。 | なし | 中 / 早 |

| サイド FIRE | 資産収入+好きな副業(労働)で暮らす。 | あり 副業・パート | 低 / 早 |

| コースト FIRE | 老後資金だけ先に作り、目標達成後は全て使う。 | あり 生活費分だけ稼ぐ | 低 / 最速 |

まとめ

本記事では、主要な4つのFIREスタイルとその特徴について解説しました。FIREとは、あなたの人生の主導権を、お金から取り戻すことに他なりません。最も重要なのは、豪華さでも、節約の厳しさでもなく、あなたの価値観に合った目標設定をすることです。

コメント