こんにちは!むーです。

FIRE(経済的自立と早期退職)を目指すなら、資産運用は欠かせません。筆者自身は基本的にインデックス投資を中心に資産形成を行っていますが、それだけではなく、将来のキャッシュ・フローを増やす方法として、配当収入に注目した投資も選択肢の一つです。

特に、毎年配当を増やす「連続増配株ETF」に投資すると、投資元本に対する配当利回り(YOC)が時間とともに上昇し、ほったらかしでも安定したキャッシュ・フローを得られます。この記事では、インデックス投資を基本にしつつ、FIRE達成のためのYOCと連続増配株ETF活用法を紹介します。

YOC(Yield On Cost)とは?

YOC:投資元本に対する配当利回り

FIREを目指すうえで重要なのは、安定したキャッシュ・フローです。ここで注目したいのが、YOC(Yield On Cost)という指標です。YOCとは、投資元本(購入時のコスト)に対して、現在受け取れる年間配当の割合を示すものです。

YOC = 現在の年間配当÷投資元本(原価)

一方で一般的に使われる「配当利回り」は、株価(時価)に対して計算されます。

配当利回り = 現在の年間配当÷株価(時価)

投資開始時のコストを基準にするYOCの利点は、時間が経つにつれて配当が増えれば、利回りも自然に上昇することです。FIREを配当ベースで考える場合、このYOCの成長こそが安定した生活費確保の鍵になります。

連続増配株ETFでYOCを最大化

YOCを高めるために有効な手段が、連続増配株ETFへの投資です。連続増配株ETFは、毎年配当を増やす実績のある企業で構成されており、長期投資に向いています。

連続増配株ETFの特徴は以下の通りです。

- 長期的に投資元本に対する配当利回り(YOC)の上昇が期待できる

- 財務が健全な企業で構成され、景気後退時でも比較的安定した値動き

- 配当金が増える可能性が高い

例えば【DGRO】iシェアーズ米国連続増配株ETFでは、2014年に1株あたりUSD0.2577だった年間配当が、2023年にはUSD1.3159まで増加しており、過去5年間の年平均成長率は9.3%に達しています。

もし2014年に投資していれば、現在のYOCは5.4%まで上昇しており、FIREに必要な年間キャッシュ・フローを十分にカバーできます。

資産総額ベースでFIREを目指すリスク

FIREを目指す際、よく知られるのが4%ルールです。年間生活費の25倍の資産を築き、毎年資産の4%を取り崩すことで、資産を減らさずに生活できるという考え方です。例えば、年間生活費が400万円の場合、FIRE達成には約1億円の資産が必要になります。

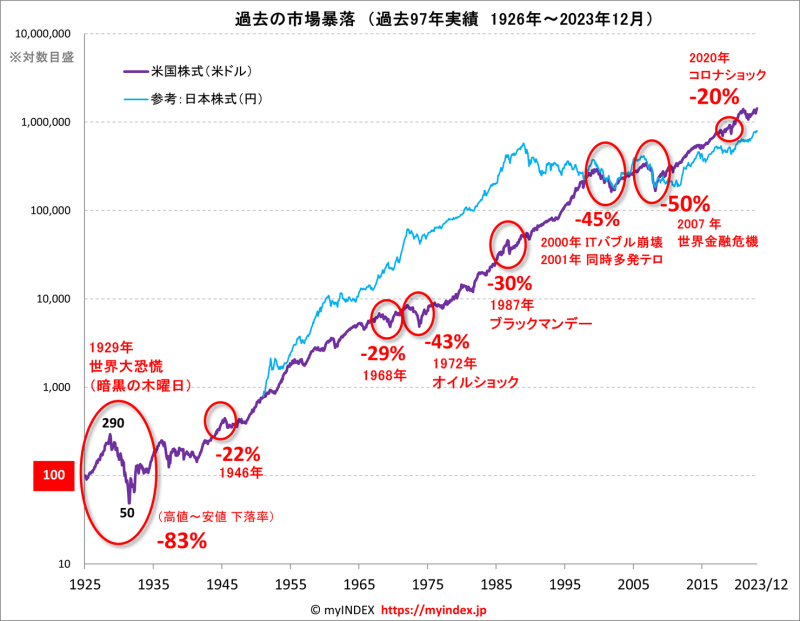

しかし、現実には市場は常に安定しているわけではありません。過去の事例を見ると、ITバブル崩壊の際には株価が約50%暴落し、1億円の資産は5,000万円にまで減少します。この場合、年間生活費を賄うためには資産の8%を取り崩す必要があります。

資産の取り崩し率が倍になるため、資産の減少は加速し、回復までには長い時間がかかります。実際、ITバブル暴落前の水準に戻るまでには6年も要しました。

このように、資産総額ベースでFIREを目指す場合は、大きな暴落リスクと取り崩しによる資産目減りを避けられません。こうしたリスクを回避する方法として、配当金ベースでのFIRE戦略が注目されます。

配当金ベースであれば、株価の変動に左右されず、安定したキャッシュ・フローを確保できるため、暴落リスクを大幅に抑えることができます。連続増配株ETFへの投資は、まさにこの安定した配当キャッシュ・フローを作る手段として有効です。

そこで注目したいのが配当金ベースの戦略です!

資産総額に頼らない!YOCを意識したFIRE戦略

FIREを目指すうえで、しばしば「必要資産額=生活費の25倍」といった目安が語られます。しかし実際には、資産総額そのものよりも配当金によるキャッシュ・フローを重視する方が、より現実的な戦略になります。

株価は短期的に大きく上下しますが、安定して配当を出し続ける企業やETFであれば、受け取れる配当金は比較的ブレにくい特徴があります。さらに投資元本に対して配当が増えていけば、投資効率を示す「YOC(Yield on Cost)」は年々高まっていくのです。

たとえば、サイドFIREを目指す場合には、必要資金をフルFIREよりも少なく設定し、生活費の半分を配当金でカバーしつつ、不足分は労働収入や副業で補う戦略も可能です。これにより、必要資金額を大きく抑えながらも「経済的な自由度」を高められます。

投資対象としては、連続増配株ETFや増配余地のある安定企業が理想的です。株価の変動に一喜一憂するよりも、配当金の着実な積み上げを重視することが、FIRE実現に向けた持続的なアプローチと言えるでしょう。

増配株ETFの具体例

配当重視のFIRE戦略を実践するなら、個別株よりもETFを活用する方がリスク分散の観点で安心です。特に「増配実績」や「高配当」を基準にしたETFは、キャッシュフローを重視するFIREとの相性が抜群です。

VIG(米国・バンガード 米国増配株式ETF)

VIGは、10年以上連続で増配している米国企業に投資するETFです。マイクロソフトやジョンソン&ジョンソンなど、世界的な優良企業が組み入れられています。配当利回りは控えめですが、長期的な増配によりYOC(投資元本利回り)が上昇していく点が最大の魅力です。米国株を軸に資産形成を進めるFIRE戦略の「王道ETF」といえます。

DGRO(iシェアーズ 米国連続増配株ETF)

DGROは、過去10年以上の増配実績を持つ米国企業に投資するETFで、長期的な配当成長を重視した設計になっています。VIGと同様に増配株中心のポートフォリオを構築できますが、DGROは配当利回りと成長のバランスを意識した構成になっている点が特徴です。

iシェアーズ 米国連続増配株 ETF(銘柄コード:2014)

iシェアーズ 米国連続増配株 ETF(銘柄コード:2014)は、東証に上場している円建てETFで、先ほど紹介したDGROに円建てで投資できる「ETF連動型ETF」です。投資する国内で購入できるため、円建てで米国株の増配株に投資できることと、二重課税調整制度の対象であることが大きな特徴で、為替リスクを意識しつつ安定した配当収入を狙うことができます。

運用面でも、日本語の資料や分配金の情報が充実しており、NISAなどの成長投資枠でも購入可能です。運用会社はブラックロック・ジャパンで、円建てで分配を受け取れるため、生活費を円で賄う日本居住者にとって利便性が高いETFとなっています。

参考として、DGROとVIGの配当利回り、配当成長率を比較してみました。

| 指標 | DGRO(iシェアーズ) | VIG(バンガード) |

|---|---|---|

| 信託報酬 | 約0.08%(年率) | 約0.06%(年率) |

| 配当利回り | 約2.5%(2025年9月時点) | 約1.8%(2025年9月時点) |

| 配当成長率 | 年平均約8%(過去10年) | 年平均約6%(過去10年) |

まとめ

FIREを達成するためには、単に資産総額を増やすだけでなく、安定したキャッシュ・フローを確保する考え方も有効です。株価の変動に左右されず、投資元本に対して配当を着実に増やしていくことで、長期的にYOC(投資元本利回り)を高めることができます。

コメント