こんにちは!むーです。

私が個別株投資で重視しているのは、長期で安心して保有できる銘柄かどうか、そして安定した配当成長が見込めるかどうかです。

本記事では、駐車場運営を中核に不動産関連サービスを展開する日本駐車場開発(2353)について、長期投資家の視点から押さえておきたい配当データや事業構造を整理して解説します。

日本駐車場開発は、都市部を中心とした月極・時間貸し駐車場の運営を主力とし、近年はスキー場やテーマパーク周辺施設など、観光・レジャー分野にも事業領域を広げています。ストック型ビジネスを基盤とするため収益の安定性が比較的高く、景気変動の影響を受けにくい点が特徴です。配当についても、長期にわたって増配を継続しており、利益水準に応じて配当性向を調整しながら株主還元を行ってきました。こうした事業特性と配当姿勢は、安定したキャッシュフローを重視する長期投資家にとって検討価値のあるポイントだといえます。

日本駐車場開発の基本情報

日本駐車場開発は、駐車場運営を中核とする不動産関連サービス企業です。主力の月極・時間貸し駐車場事業では、土地オーナーから用地を借り受けて運営するアセットライト型モデルを採用しており、初期投資を抑えながら事業拡大が可能な点が特徴です。本社は大阪府に置き、都市部を中心に全国で駐車場ネットワークを展開しています。

同社の事業は、駐車場という日常インフラを支える性格を持つため、利用が比較的安定しやすい構造にあります。加えて、スキー場やレジャー施設、テーマパーク周辺の駐車場運営など、観光・リゾート関連事業にも展開しており、駐車場事業で培った運営ノウハウを横展開している点も特徴です。

こうした複数事業の組み合わせにより、特定分野への依存を抑えつつ収益基盤を構築してきました。ストック性の高いビジネスモデルを軸に、安定収益と成長機会の両立を図っている点が、日本駐車場開発の基本的な企業像といえます。

日本駐車場開発の投資指標レビュー(2025年12月時点)

データはIR BANKから引用しています。

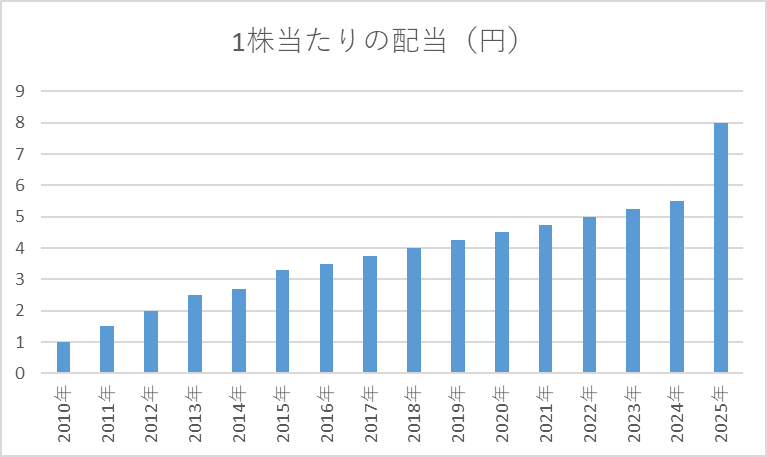

1株当たりの配当

日本駐車場開発は15年連続で増配を続けており、安定した配当成長が魅力です。直近の1株当たり配当は8円で、直近の利回りとしては3~4%で推移しています。

配当の伸び幅は年度によって変動しますが、利益の範囲内で無理なく増配を行っていることから、財務の健全性と株主還元のバランスが取れた企業であることがうかがえます。

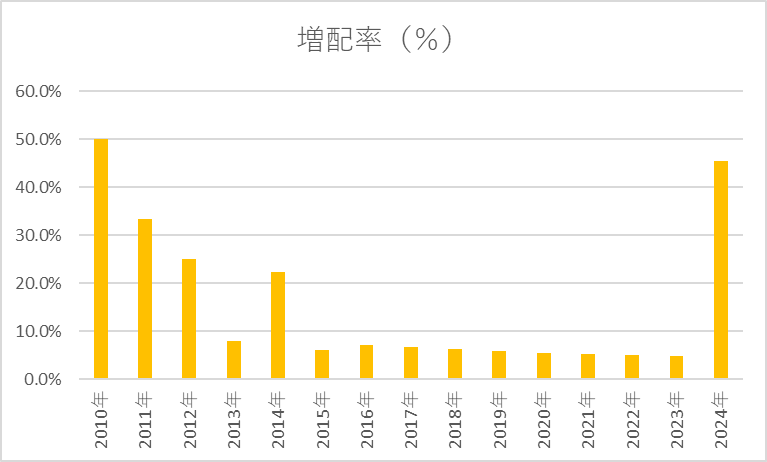

増配率

増配率の推移を見ると、長期的には極めて安定した配当成長を続けてきたことが分かります。増配率は低い時でも5%ほどの増配を維持しており、魅力的な水準で増配し続けていると言えるでしょう。

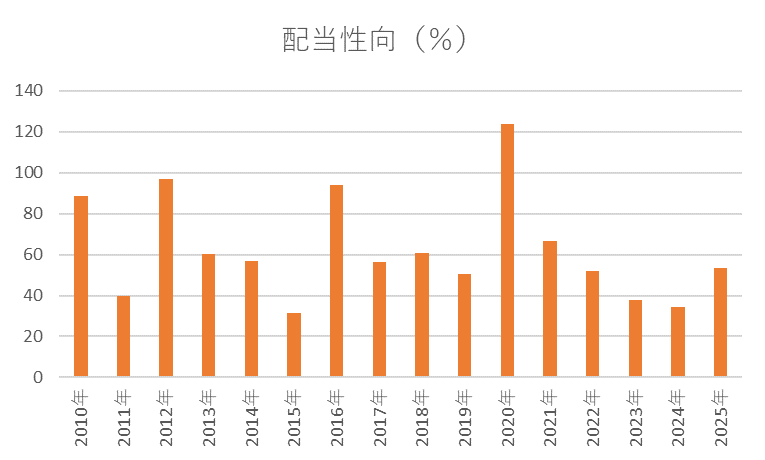

配当性向

配当性向の推移を見ると、全体としてはおおむね30~60%台を中心に推移しています。2020年には配当性向が123.9%となっていますが、これはコロナ禍の影響を受けたものと考えます。

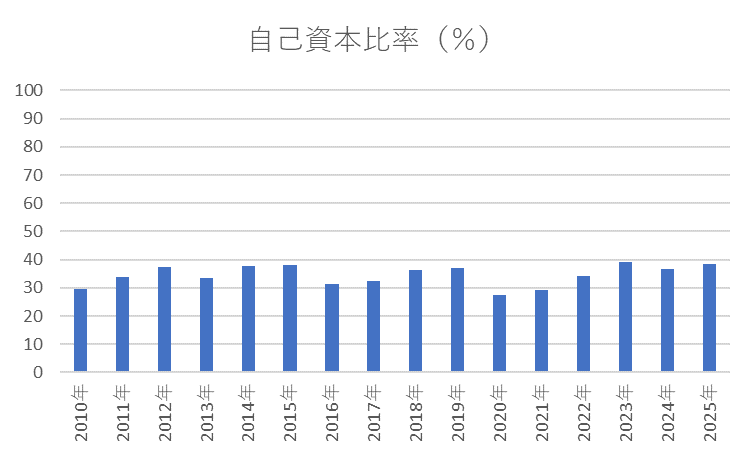

自己資本比率

自己資本比率はおおむね30~40%台後半を中心に推移しており、自己資本比率が極端に高いわけではありませんが、安定したキャッシュ創出力を前提とした事業モデルを考えれば、許容範囲といえます。

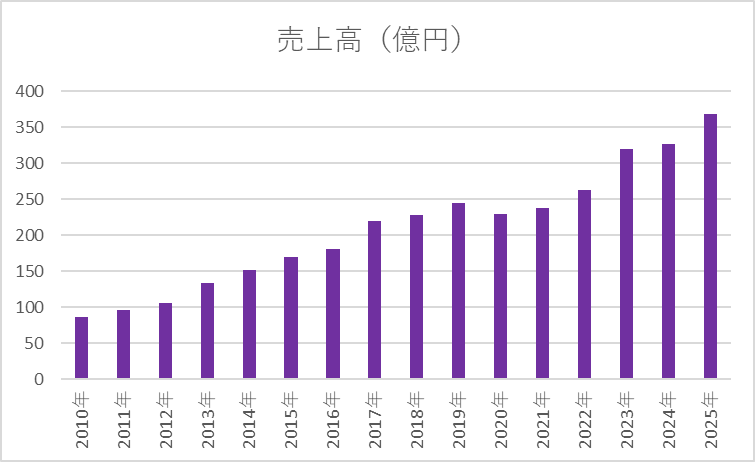

売上高

売上高は長期的に一貫した拡大基調にあり、2010年の水準から直近にかけて約4倍超まで積み上がっています。年ごとの伸びに濃淡はあるものの、途中で大きく崩れる局面は見られず、事業規模を着実に拡大してきた点は高く評価できます。事業基盤そのものが広がってきた結果としての成長と捉えるのが妥当です。

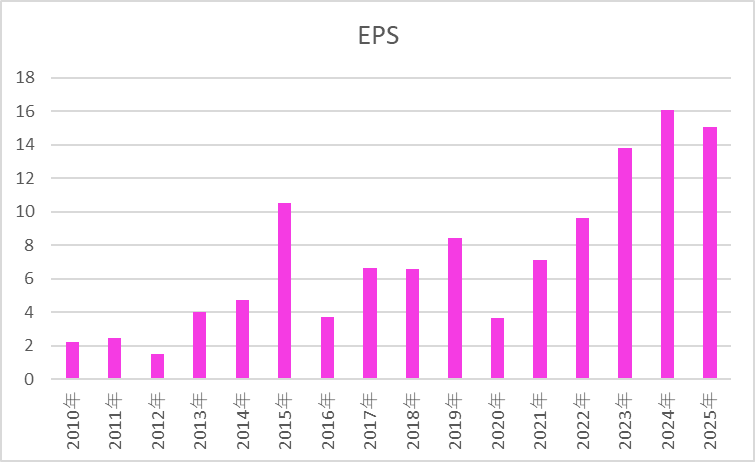

EPS

EPSは長期で見ると明確な拡大トレンドにありますが、年ごとの振れ幅が大きい点が特徴です。事業環境や投資負担の影響を受けやすく、利益水準が一時的に大きく低下する局面が何度か見られます。このため、短期的な安定性という観点では評価が分かれる指標といえます。

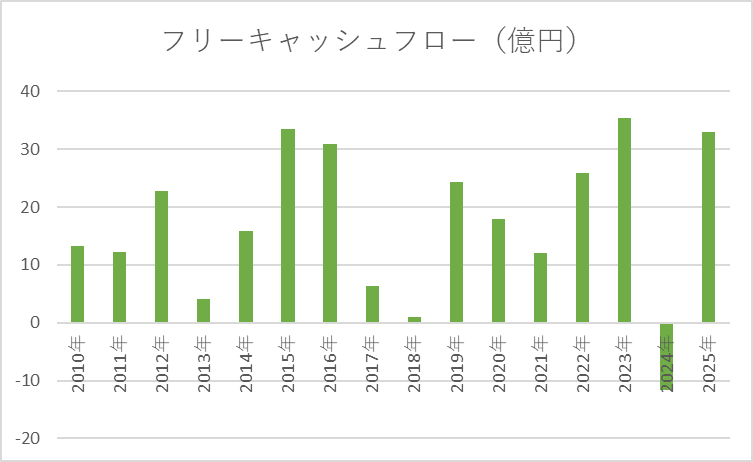

フリーキャッシュフロー(FCF)

フリーキャッシュフローは全体としてプラス基調で推移しており、事業から現金を生み出す力は確認できます。一方で、年度ごとの変動幅は大きく、設備投資や事業拡大のタイミングによって一時的に水準が低下する局面が見られます。

コメント